Впервые в истории российского ипотечного рынка заемщику удалось вернуть часть уплаченных процентов по кредиту, который был погашен досрочно. Полтора года назад в суде заемщик смог доказать, что по проценты по аннуитетному платежу были выплачены за период, в течение которого пользование денежными средствами уже прекратилось. В результате судебного решения банк вернул деньги. Может ли этот случай стать началом волны судебных тяжб?

В 2011 году заемщику через суд удалось вернуть часть выплаченных банку процентов. Этот случай описан в «Обзоре судебной практики разрешения споров, связанных с применением положений ГК РФ о кредитном договоре» Высшего Арбитражного суда.

Индивидуальный предприниматель обратился в суд с иском о возврате части процентов за пользование кредитом, уплаченных им банку по кредитному договору. Суд первой инстанции установил, что между заемщиком и банком был заключён кредитный договор, по условиям которого кредит возвращался путём ежемесячной уплаты в течение одного года фиксированной денежной суммы, в составе которой, в первую очередь, учитываются проценты за весь указанный в договоре срок пользования кредита (аннуитетный порядок возврата кредита). Спустя семь месяцев после выдачи кредит погашен заёмщиком досрочно. Истец представил расчёт, из которого следовало, что проценты, уплаченные им в составе аннуитетных платежей, охватывают, в том числе, и тот период, в течение которого реальное пользование заёмными денежными средствами уже прекратилось, так как кредит был возвращён досрочно. Банк возражал против удовлетворения требования, ссылаясь на то, что уплаченные проценты соответствовали условиям договора.

Суд удовлетворил исковое требование предпринимателя. При вынесении решения, суд руководствовался тем, что по смыслу статьи 809 ГК РФ проценты являются платой за пользование заёмщиком суммой займа. Таким образом, проценты, являющиеся платой за пользование денежными средствами, подлежат уплате только за период, начиная с даты выдачи кредита и до даты его полного возврата. Взыскание процентов за период, в котором пользование суммой займа не осуществлялось, не может происходить по правилам названной нормы.

Банк подал на апелляцию, но суд отказал в удовлетворении апелляционной жалобы – основания для взыскания с клиента неполученных банком доходов отсутствуют, так как заёмщик не нарушил обязательств по кредитному договору.

Досрочное погашение

В среднем жилищный кредит в России оформляется на 176,7 месяцев (14,7 лет). Однако большинство заемщиков стараются погасить жилищный кредит досрочно. Средний срок погашения ипотеки составляет шесть-восемь лет. Согласно статистике Центрального банка в Свердловской области на 1 января 2013 года объем (в рублях и валюте) досрочно погашенных жилищных кредитов средствами заемщиков составляет 4 629 000 000 рублей. Существует несколько объективных причин того, что заемщики оформляют кредит на большее количество времени, но гасят досрочно.

Евгений Шубин, директор ООО «Центральное ипотечное агентство»:

«Первая причина оформления кредита на длительный срок – человек не уверен, что взяв на более короткий срок кредит, он справится с большими ежемесячными платежами. Второе – размер официальной заработной платы заемщика не позволяет оформить ипотечный кредит на короткий срок. Если при расчетах зарплаты хватает впритык, то, соответственно, увеличивается срок, чтобы снизить ежемесячные платежи, а не сумму кредита».

Раньше за досрочное погашение кредита взималась комиссия. Однако после вступления в силу Федерального закона ФЗ «О внесении изменений в статьи 809 и 810 части второй Гражданского кодекса Российской Федерации» в 2011 году, плата за досрочный возврат кредита не допустима. Единственное, что заемщику необходимо сделать – уведомить заимодавца о своих намерениях не менее чем за тридцать дней до дня возврата.

Для банков досрочное погашение ипотечного кредита невыгодно – в этом случае кредитная организация теряет стабильный и запланированный доход.

Евгений Болотин, заместитель председателя Уральского банковского союза:

«Еще один существенный момент – у нас ребята любят экономить. Берут кредит на 15 лет, потому что ставка там низкая, а потом гасят за пять. Конечно, это выгодно для заемщика. Но надо понимать, что банк при этом не получил ту прибыль, на которую рассчитывал, и в следующий раз он будет более осторожно подходить к этому заемщику, возможно, просто не выдаст новый кредит».

Заемщики выбирают аннуитет

Подавляющее большинство банков не предлагают выбора – аннуитетный или дифференцированный платеж. У ведущих кредитных организаций – лидеров ипотечного кредитования предусмотрены только аннуитетные платежи.

Елена Мяло, директор УБК «Магазин ипотеки»:

«Если заемщик считает размер переплаты по аннуитетному и дифференцированному платежам, то он четко видит разницу. Конечно, дифференцированный платеж выгоднее. Но заемщикам выбирать не из чего. Выбор – аннуитетный или дифференцированный платеж – предлагают всего 3-4 банка. Например, Нордеа, Газпром. В остальных банках только аннуитет».

Таблица 1. Выбор типов платежей в банка Ектаеринбурга

| Банк |

Аннуитетный платеж |

Дифференцированный |

| Сбербанк |

+ |

– |

| САИЖК |

+ |

– |

| ВТБ 24 |

+ |

– |

| Альфа-Банк |

+ |

– |

| Газпромбанк |

+ |

+ |

| СКБ банк |

– |

+ |

| Райффайзен банк |

+ |

– |

| Банк Зенит |

+ |

– |

| Банк Москвы |

+ |

– |

| Транскапиталбанк |

+ |

– |

| ДельтаКредит |

+ |

– |

| Меткомбанк |

+ |

– |

| УралСиб |

+ |

– |

| Нордеа |

+ |

+ |

| Балтинвестбанк |

+ |

– |

Есть ли шансы у заемщиков вернуть выплаченные проценты?

Поскольку большинство заемщиков гасят ипотеку досрочно, а жилищные займы выплачиваются преимущественно аннуитетными платежами, интернет-форумы не могли оставить без внимания сообщение о том, что суд заставил банк вернуть заемщику переплаченные проценты. Судя по сообщениям, клиенты многих банков собираются вернуть переплаченные деньги в суде.

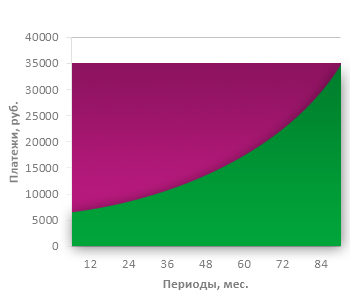

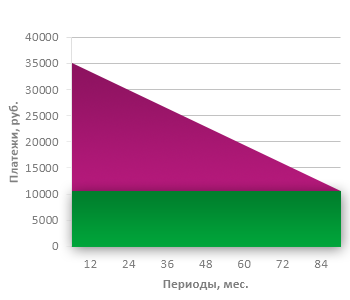

Первое, что наводит заемщиков на мысль о переплате процентов при досрочном погашении – структура аннуитетного платежа. В первые годы пользования кредитом выплата примерно на 80% состоит из процентов и на 20% из основного долга. Постепенно пропорция погашения ипотеки меняется. Эксперты объясняют, что в начале платежного периода в структуре ипотечного платежа проценты преобладают над телом «кредита» не потому, что в сумму заложены проценты за пользование кредитными деньгами в будущем, а в силу того, что остаток задолженности в этот период является максимальным.

График 1. Соотношение процентов и основной задолженности в аннуитетном (слева) и дифференцированном (справа) платежах

– проценты за пользование кредитом, – «тело» кредита

Михаил Сероштан, начальник отдела разработки кредитных продуктов Управления разработки кредитных продуктов и партнерских программ Департамента ипотечного кредитования Банка ВТБ 24:

«С течением времени доля процентов в структуре аннуитетного платежа уменьшается, а доля средств в погашении задолженности по кредиту увеличивается. Это происходит потому, что после уплаты очередного аннуитетного платежа величина задолженности по кредиту уменьшается, соответственно уменьшается размер подлежащих уплате процентов за фактическое время пользования кредитом с фактического размера долга. Учитывая, что платеж по кредиту неизменный – на погашение задолженности с течением времени направляется все больше и больше. Никакой уплаты процентов по кредиту авансом или вперед не происходит, а, следовательно, никаких переплат процентов при досрочном погашении кредита также не возникает».

Однако в соответствии с Положением Центробанка РФ «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками» № 39-П, проценты за пользование кредитными деньгами начисляются исключительно на остаток ссудной задолженности.

Евгений Болотин, заместитель председателя Уральского банковского союза:

«Да, аннуитетный платеж рассчитывается на какой-то период. Но фактически, в соответствии с положением Центробанка России, начисление процентов производится ежедневно на остаток задолженности по основному долгу на начало операционного дня. Если человек сегодня внес средства в погашение кредита, то банковская система со следующего дня считает проценты только на новый остаток ссудной задолженности. К сожалению, заемщики часто считают, что для того, чтобы погасить кредит досрочно, достаточно просто внести большую сумму на свой текущий счет, с которого происходит гашение кредита. На самом деле, если заемщик не напишет заявления о досрочном погашении, банк спишет только то сумму ежемесячного платежа, которая указана в кредитном договоре».

В случае нарушения этого Положения Центрального Банка, кредитное учреждение ожидает комплексная проверка. Если в бухгалтерской учености будут найдены недостоверные сведения, лицензия банка будет отозвана.

Второе, что вызывает вопросы у ряда заемщиков – разница в переплате по двум кредитам: взятому на пять лет, и взятому на 15 лет с досрочным полным единовременным погашением через пять лет. При расчете на ипотечном калькуляторе переплата в первом случае оказывается меньше.

Евгений Болотин, заместитель председателя Уральского банковского союза:

«Представьте на графике: у заемщика, который оформил ипотеку на пять лет, прямая снижения основной задолженности уйдет из верхнего левого угла в нижний правый угол. А у товарища, который на 15 лет кредит брал, а погасил досрочно в последний месяц, из верхнего левого угла прямая идет в верхнюю четверть правого угла. А если у них графики гашения будут совпадать, переплата у них будет одинаковая. Это простая арифметика. К сожалению, у нас в школе математике плохо учат. Все вроде бы высшее образование имеют, а арифметику не знают».

Если у заемщика возникают сомнения относительно корректности суммы начисленных банком процентов, он может самостоятельно проверить расчеты. И если расчеты не сойдутся, то это повод составить исковое заявление.

Артем Денисов, управляющий партнер ЮК «Генезис»:

«В случае несогласия с расчетами банка, можно обратиться в суд с приложением собственного расчета платежей и сумм процентов. Обращаться для этого к независимому эксперту необязательно. Обычно банки не нарушают принцип расчета процентов и начисляют их на фактическую сумму основного долга».

Что касается прецедента, когда заемщику удалось заставить банк вернуть часть процентов, то история умалчивает, действительно ли банк некорректно начислял проценты или в расчетах заемщика была ошибка, которую не заметили судьи.

Как вернуть часть процентов за пользование кредитом?

Между тем, на возврат части уплаченных банку процентов все-таки можно претендовать. Заемщик может вернуть 13% от суммы выплаченных процентов по ипотеке. Правда, заявление следует адресовать уже не банку, а налоговой службе.

В соответствии со ст. 220 части второй Налогового Кодекса РФ, налоговый вычет составляет 13% от суммы выплаченных процентов по ипотеке. Таким образом, у заемщиков есть возможность получить не только имущественный вычет за квартиру, но и за выплаченные проценты по жилищному кредиту. Правда, на получение имущественного вычета могут претендовать только официально трудоустроенные сотрудники, получающих «белую» зарплату, с которой удерживается налог на доходы физических лиц (НДФЛ).

Налоговый вычет может быть возвращен двумя способами:

1) На банковский счет заемщика будут перечисляться в течение нескольких лет суммы (возврат раз в год уплаченного за 12 месяцев НДФЛ) пока не будет выплачена сумма налогового вычета;

2) заемщик имеет право не выплачивать с зарплаты НДФЛ до тех пор, пока не покроется сумма положенного налогового вычета.

При оформлении вычета с процентов необходимо предоставить в налоговую инспекцию кредитный договор, в котором должно быть сказано, что кредит выдан именно на приобретение квартиры. В случае перекредитования заемщик теряет право на налоговый вычет с суммы уплаченных процентов. Ведь кредит выдан с целью погашения предыдущего кредита, а не для приобретения жилья.